| EASYBIZ操作方法

社員本人と社員の扶養親族の現況を確認をしよう

本人の控除情報に変更がないか?

「社員給与(控除設定)」の本人情報について、変更がないかを確認します。

扶養親族とは?

年末調整で行う社員の年間所得税金額の計算には、社員の家族の情報が必要です。

社員に家族がいる場合、扶養している人数や年齢などの情報で控除される条件が変わるためです。

扶養親族(控除対象扶養親族)とは、その年の12月31日に次の条件にすべて当てはまる人になります。

・配偶者以外の親族(6親等内の血族及び3親等内の姻族)または都道府県知事から養育を委託された児童や市町村長から養護を委託された老人

・納税者(社員)と生計を共にしている

・年間の合計所得金額が48万円以下である(給与のみの場合は給与収入が103万円以下)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない。また白色申告者の事業専従者でない。

扶養親族の区分とは?

扶養親族には年齢による区分があります。年末調整は、扶養親族について、その年の12月31日に何歳なのかで判定します。年末調整の扶養親族の年齢は、民法143条に基づき、誕生日の前日午後12時に1歳加算される基準です。たとえば、誕生日が1月1日だと12月31日、誕生日が1月2日だと1月1日に1歳加算です。

・「控除対象扶養親族」は、上記の条件に該当する扶養親族のうち、その年12月31日現在の年齢が16歳以上の人をいいます。

→ EASYBIZのシステムでは「一般」として設定します。

・控除対象扶養親族のうち、その年12月31日現在の年齢が19歳以上23歳未満の人を「特定扶養親族」といいます。

→ EASYBIZのシステムでは「特定」として設定します。

・控除対象扶養親族のうち、その年12月31日現在の年齢が70歳以上の人を「老人扶養親族」といいます。

→ EASYBIZのシステムでは「老人」として設定します。

・その年12月31日現在の年齢が16歳に満たない人は、年齢の区分では控除扶養親族とはなりません。

→ EASYBIZのシステムでは「扶養人数対象外」として設定します。

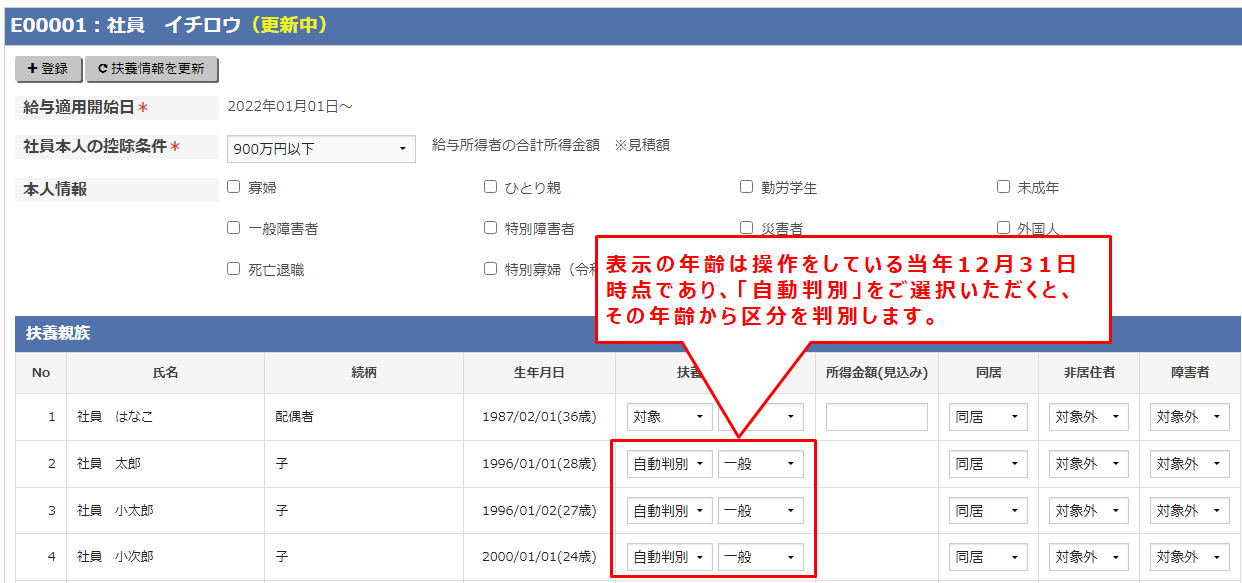

「社員給与(控除設定)」の扶養親族の区分には、年齢からの自動判別を行う機能をご用意しております。

ただし、16歳未満でも障害者である場合は、納税者(社員)の扶養者の人数として含めることになるため、障害者の区分を設定します(後述でご説明します)。

扶養親族にある「自動判別」機能は、設定操作をしている年の年齢からの判別となります。当年以外の過去情報を登録するような場合は、自動判別を利用せず、適切な区分をご設定ください。

また、自動判別の機能は設定登録時のみ有効であるため、毎年確認し、扶養親族の年齢の変化に応じて、新規に設定をもっていただく必要があります(毎年自動で判別して自動更新する機能ではありません)。

そのため、扶養親族の区分が変わる時は、設定登録済みの給与適用開始日のまま区分を変更するのではなく、新規に該当年で給与適用開始日を設定し、設定の履歴管理をお願いします。

同居・別居、非居住者の確認

社員に扶養している家族がいる場合、多くの場合は一緒に暮らしているので「同居」です。

しかし、たとえば、学校に通うため親元を離れている場合は、家族と同居していないケースがあります。こうした場合が「別居」です。

何らかの事情で家族が別居となっていても、「生計を共にしている(生計を一にしている)」条件が当てはあれば、扶養親族であることに変わりはありません。

「老人扶養親族」の場合は、同居しているか別居であるかで、控除額に違いがあります。

国税庁が例を挙げていますが、病気の治療のため入院していることにより納税者(社員)等と別居している場合は、その期間が結果として1年以上といった長期にわたるような場合であっても、同居に該当するものとして取り扱って差し支えないとしています。

一方で、老人ホーム等へ入所している場合は、その老人ホームが居所であるため同居しているとはいえません。

ご家庭のご事情で同居・別居の判断がつかない場合は、最寄りの税務署でご相談されることをおすすめします。

「別居」に該当する場合は、非居住者に該当するかを確認する必要があります。

扶養親族の設定にある非居住者とは、『国内に住所を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない個人』をいいます。

たとえば、国外に1年以上留学するお子様がいる場合や、外国人の方が日本で働いているが、家族は国にいる場合などです。社員にそうしたご家族がいる場合は、その親族に係る「親族関係書類」及び「送金関係書類」の添付等が必要になります。

扶養しているご家族は障害者であるか?

社員が扶養しているご家族に障害者がいる場合は、障害者の区分を指定します。扶養親族が16歳未満でも障害者である場合は障害者の設定が必要です。

年末調整では、障害の重さにより、「一般障害者」と「特別障害者」に分けて障害者控除が受けられます。

・一般障害者

身体障害者3~6級、精神障害者保健福祉手帳2~3級、療育(愛護)手帳3~4度(B・C)、戦傷者手帳第4~第6項症該当者など

・特別障害者

身体障害者1・2級、精神障害者保健福祉手帳1級、療育(愛護)手帳1~2度(A)、戦傷者手帳第1~第3項症 該当となる方、原爆症認定を受けている方、成年被後見人の方、6ヶ月以上寝たきりで介護が必要な方など

配偶者に関する控除条件の注意点

平成30年(2018年)1月以降、配偶者についての扶養親族等の数の算定方法や配偶者控除・配偶者特別控除の取り扱いが変更になっています。

■配偶者の扶養人数区分

「社員給与(控除設定)」で設定する配偶者の扶養人数区分は、毎月の給与および賞与の所得税の計算に関係する設定です。

平成30年からは、

・その年に社員に支払う年間所得金額額(見積額)

・配偶者の年間所得金額(見積額)

によって、配偶者が扶養親族として加算される・加算されない条件になっています。

国税庁が発表している資料「源泉徴収税額表」などをご確認いただき、扶養人数区分をご設定ください。

■配偶者控除・配偶者特別控除

年末調整の際の配偶者控除・配偶者特別控除は、年調明細入力のご登録の際の

・社員の給与所得控除後額(その年の年間合計)

・「配偶者所得金額」にご入力いただく金額

から判定しています。「社員給与(控除設定)」の扶養人数区分は関係しておりません。ただし、同居・別居の情報や障害者の有無については、「社員給与(控除設定)」の情報を用います。

No.1180 扶養控除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

No.1160 障害者控除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1160.htm

No.1191 配偶者控除 https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm

※国税庁では上記以外にも様々な案内が紹介されています。